恒力配资

恒力配资

在上周以伊冲突爆发后,黄金的表现远远强于作为传统避险资产的美元和美债,这一优势还能持续多久?

随着以伊冲突驱动的中东局势新一轮升温刺激了避险需求,黄金再度成为焦点。

DWS美洲固定收益主管乔治·卡特兰博内(George Catrambone)在采访中表示,“黄金在人们心中已成为新的无风险资产,”并补充称,目前10年期和30年期美国国债显然不再受宠。

卡特兰博内指出,这是自约两个月前市场剧烈动荡以来的教训——当时特朗普在4月2日出人意料地推出远超预期的“解放日”关税,震惊全球市场。“除非被证明并非如此,否则黄金就是新的替代性无风险资产。”他说。

然而,卡特兰博内也警告,“黄金在某个点位会被高估,这就是该交易无法长期持续的原因。”

OANDA亚太区高级市场分析师Kelvin Wong则表示,“目前伊朗和以色列冲突导致的政治风险溢价上升,提振了对黄金的避险需求。金价现在明显突破了3400美元恒力配资,短期的上升趋势是完整的。我们预计黄金的阻力位在3500美元,并有可能突破3500美元上方的新高。”

印度金银珠宝协会副会长Aksha Kamboj称:“由于以色列和伊朗之间的紧张局势持续存在,金价正在攀升,目前还看不到明确的解决方案。”她指出,虽然黄金在目前的水平上可能出现一些获利了结,但地缘政治风险和即将召开的美联储会议可能会使其价格保持高位。

在今年之前,黄金、美元和美国国债长期以来一直是投资者在地缘政治紧张或市场压力时期寻求的主要避风港。甚至在特朗普去年11月当选之前,他在竞选期间对关税的强硬言论就已促使全球投资者涌入黄金,作为美元储备之外的多元化选择。

据道琼斯市场数据,最活跃的黄金期货合约上周五收于创纪录的3452.80美元,为今年第24次刷新历史高点。相比之下,自4月关税动荡以来,“抛售美国”交易的担忧笼罩全球市场。美元指数上周五上涨0.3%,但年初至今仍下跌9.5%。

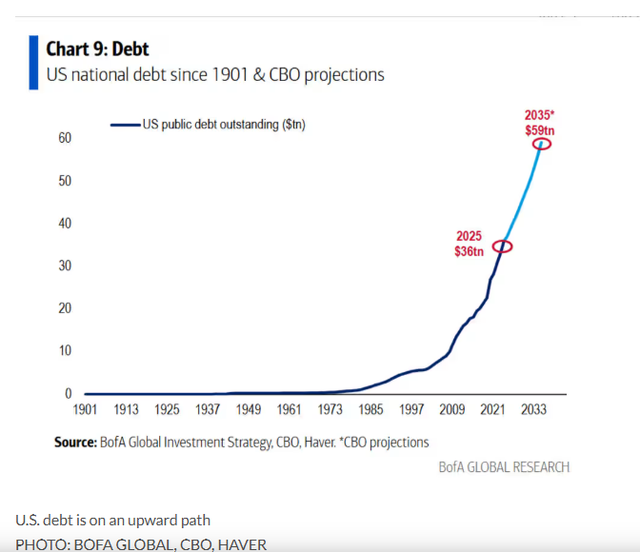

美国国债面临的压力源于对美国政府巨额债务负担的关注,以及共和党税收和支出法案下的近期财政赤字预测——该法案目前已提交参议院。由投资策略师迈克尔·哈特尼特(Michael Hartnett)领导的美国银行全球研究团队称,美国36万亿美元国债的利息支付每年超过1万亿美元。

自1901年以来的美国公共债务走势

此外,美国银行团队在上周五的客户报告中写道,除非5年期国债收益率从当前4%降至3.3%以下,否则利息支付将继续上升。该团队指出,这就是特朗普政府希望美联储在今年下半年迅速降息的原因。

据道琼斯市场数据,10年期国债收益率上周五升至4.423%,较一年低点高出80个基点;30年期“长期国债”收益率攀升至4.913%,较12个月最低水平高出约98个基点。美国银行全球团队认为,美国债务和赤字是推动华尔街“做空长期国债”共识交易的最大因素。

然而,美国国债市场的抛售发生在投资者尚未面临长期避险情绪的背景下。美股仍然坚挺,标普500指数上周五大幅收低,但仍较4月8日收盘价低点高出近20%,仅比2月19日6144.15点的历史收盘高点低2.7%。

印度金银珠宝协会副会长Aksha Kamboj表示:“由于以色列和伊朗之间的紧张局势持续存在,金价正在攀升,目前还看不到明确的解决方案。”

她指出,虽然在目前的水平上可能出现一些获利了结,但地缘政治风险和即将召开的美联储会议可能会使价格保持高位。

投资者正密切关注美联储本周的政策决定。市场预计美联储将维持利率不变,但希望美联储能明确未来的降息路径。最近的通胀数据加强了市场的降息预期,交易员预计美联储可能从9月份开始重启降息。

Ventura大宗商品主管NS Ramaswamy还指出,全球央行预计将在2025年购买超过1000吨黄金,这是它们大量囤积黄金的第四年恒力配资,从而加强了金价的长期看涨趋势。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

赢赢顺配资提示:文章来自网络,不代表本站观点。